Formel for å beregne fremoverrente

Terminsrenteformelen hjelper til med å dechiffrere rentekurven, som er en grafisk fremstilling av avkastningen på forskjellige obligasjoner som har forskjellige løpetider. Den kan beregnes ut fra spotraten på den videre fremtidige datoen og en nærmere fremtidig dato og antall år frem til den videre fremtidige datoen og nærmere fremtidig dato.

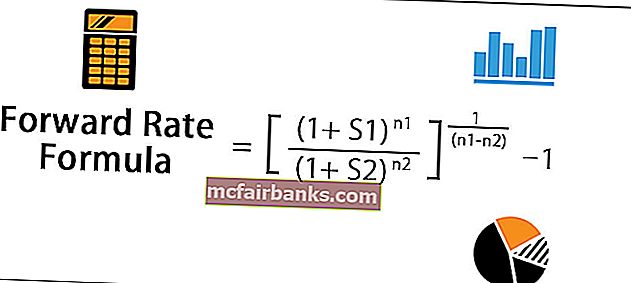

Fremoverhastighet = [(1 + S 1 ) n 1 / (1 + S 2 ) n 2 ] 1 / (n 1 -n 2 ) - 1hvor S 1 = Spotrate frem til en ytterligere fremtidig dato,

- S 2 = Spotrate til en nærmere fremtidig dato, n 1 = Antall år til en ytterligere fremtidig dato,

- n 2 = Antall år frem til en nærmere fremtidig dato

Notasjonen for formelen er vanligvis representert som F (2,1), som betyr en ett-års rate om to år fra nå.

Beregning av fremoverfrekvens (trinnvis)

Det kan utledes ved hjelp av følgende trinn:

- Trinn 1: For det første bestemme spotraten til den fremtidige datoen for kjøp eller salg av verdipapiret, og den er betegnet med S 1 . Beregn også nei. av året til den videre fremtidige datoen, og den er betegnet med n 1 .

- Trinn 2: Deretter bestemmer du renten til nærmere fremtidig dato for salg eller kjøp av samme sikkerhet, og den betegnes med S 2 . Beregn deretter nei. av året til den nærmere fremtidige datoen, og den er betegnet med n 2 .

- Trinn 3: Til slutt beregningen av terminsrenten for (n 1 - n 2 ) nr. år etter n 2 nr. år er vist nedenfor. Fremoverhastighet = [(1 + S 1 ) n 1 / (1 + S 2 ) n 2 ] 1 / (n 1 -n 2 ) - 1

Eksempler

Du kan laste ned denne Excel-malen Forward Rate Formula her - Forward Rate Formula Excel TemplateEksempel 1

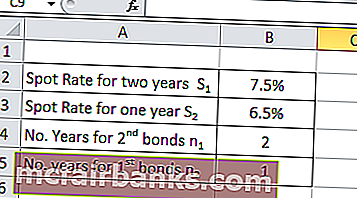

La oss ta eksemplet med et selskap PQR Ltd som nylig har utstedt obligasjoner for å skaffe penger til det kommende prosjektet som skal fullføres de neste to årene. Obligasjonene utstedt med ett års løpetid har gitt 6,5% som avkastning, mens obligasjonene med to års løpetid har tilbudt 7,5% som avkastning på investeringen. Basert på de gitte dataene, beregne ett års sats ett år fra nå.

Gitt,

- Spotraten i to år, S 1 = 7,5%

- Spotraten i ett år, S 2 = 6,5%

- Antall år for 2. obligasjoner, n 1 = 2 år

- Antall år for 1. obligasjoner, n 2 = 1 år

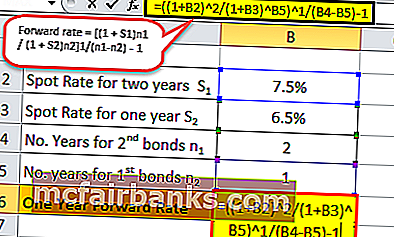

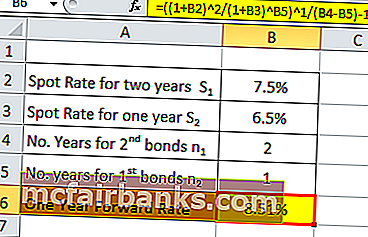

I henhold til de ovennevnte dataene, vil vi beregne en ettarsats fra nå av selskapet POR ltd.

Derfor vil beregningen av ett-års terminsrente ett år fra nå være,

F (1,1) = [(1 + S 1 ) n 1 / (1 + S 2 ) n 2 ] 1 / (n 1 -n 2 ) -

= [(1 + 7,5%) 2 / (1 + 6,5%) 1] 1 / (2-1) - 1

Ett år FR ett år fra nå = 8,51%

Eksempel 2

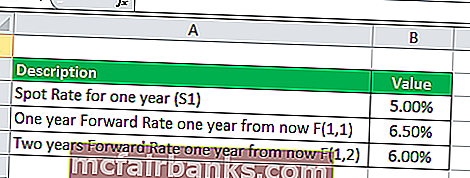

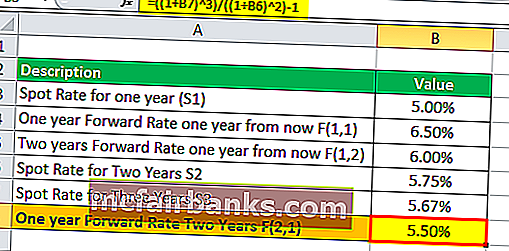

La oss ta eksemplet med et meglerfirma som har vært i bransjen i mer enn et tiår. Firmaet har gitt følgende informasjon. Tabellen gir et øyeblikksbilde av den detaljerte beregningen av terminkursen.

- Spotrate i ett år, S 1 = 5,00%

- F (1,1) = 6,50%

- F (1,2) = 6,00%

Basert på gitte data, beregne spotraten i to år og tre år. Beregn deretter ett-års terminkurs to år fra nå.

- Gitt, S 1 = 5,00%

- F (1,1) = 6,50%

- F (1,2) = 6,00%

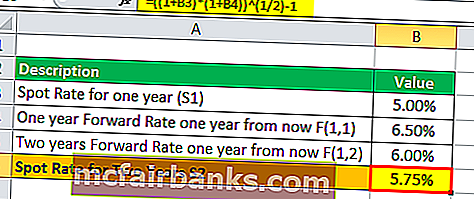

Derfor kan spotrenten i to år beregnes som,

S 2 = [(1 + S 1 ) * (1 + F (1,1))] 1/2 - 1

= [(1 + 5,00%) * (1 + 6,50%)] 1/2 -

Spotpris i to år = 5,75%

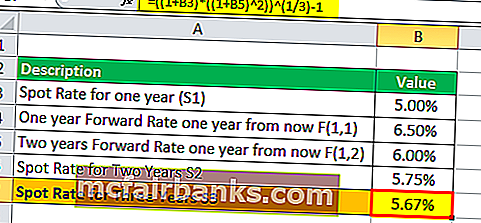

Derfor vil beregningen av spotraten i tre år være,

S 3 = [(1 + S 1 ) * (1 + F (1,2)) 2] 1/3 -

= [(1 + 5,00%) * (1 + 6,00%) 2] 1/3 -

Spotpris i tre år = 5,67%

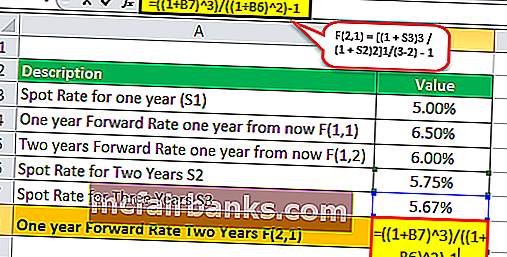

Derfor vil beregningen av ett års terminsrente to år fremover være,

F (2,1) = [(1 + S 3 ) 3 / (1 + S 2 ) 2] 1 / (3-2) -

= [(1 + 5,67%) 3 / (1 + 5,75%) 2] -

Relevans og bruksområder

Terminkursen refererer til kursen som brukes til å diskontere en betaling fra en fjern fremtidig dato til en nærmere fremtidig dato. Det kan også sees på som et broforhold mellom to fremtidige spotrater, dvs. ytterligere spotrate og nærmere spotrate. Det er en vurdering av hva markedet tror vil være rentene i fremtiden for varierende løpetider.

La oss for eksempel anta at Jack har mottatt penger i dag, og at han vil spare pengene for å kjøpe en eiendom et år fra i dag. Nå kan han investere pengene i statspapirer for å holde dem trygge og likvide det neste året. I så fall har Jack imidlertid to valg: Han kan enten kjøpe en statsobligasjon som forfaller om ett år, eller han kan velge å kjøpe en annen statsobligasjon som forfaller om seks måneder, og deretter rulle over pengene for ytterligere seks -måned statsobligasjon når den første modnes.

I tilfelle begge alternativene gir samme avkastning på investeringen, vil Jack være likegyldig og gå med en av de to alternativene. Men hva om interessen som tilbys er høyere for en seks måneders obligasjon enn ettårsobligasjonen. I så fall vil han tjene mer penger ved å kjøpe seksmånedersobligasjonen nå og rulle den i ytterligere seks måneder. Nå spiller det inn å beregne avkastningen på seks måneders obligasjon seks måneder fra nå. På denne måten kan det hjelpe Jack å utnytte en slik tidsbasert variasjon i utbytte.