Hva er effektiv interessemetode?

Effektiv rentemetode brukes for å fordele rentekostnader over finansielle instrumenters løpetid ved hjelp av standardrente og markedsrenten til et finansielt instrument med sikte på å nå til pålydende verdien av instrumentet som selges enten til diskontering eller premie ved å akkumulere og amortisering av renteutgifter til balanseført verdi av det finansielle instrumentet på henholdsvis systematisk og konsistent grunnlag.

Når markedsrenten er høyere enn kupongrenten, selges obligasjonsgjeldene med rabatt ettersom en kjøper er villig til å betale en lavere pris enn markedsprisen for obligasjonen. Når markedsrenten er lavere enn kupongrenten, selges obligasjonsgjeld til en premie. I en ideell situasjon samsvarer kupongrenten nøyaktig med markedsrenten, og betyr at obligasjonen utstedes til pålydende.

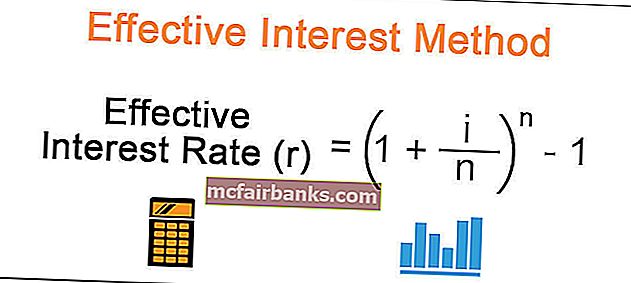

Effektiv formel for interessemetode

Formelen for beregning av effektiv rentemetode er som følger,

Effektiv rente (r) = (1 + i / n) ^ n - 1Hvor,

i = rentesats (kupongrente), n = antall perioder per år. Hvis renter betales halvårlig, bør et antall år deles med 2.

Eksempler på effektiv interessemetode

Nedenfor er eksemplene for beregning av effektiv rentemetode -

Du kan laste ned denne Excel-malen for effektiv interesse her - Effektiv interesse metode Excel-mal

Eksempel nr. 1 - Obligasjon / obligasjon utstedt til rabatt

Et finansielt instrument utstedt med rabatt betyr at en kjøper har betalt mindre verdi enn det finansielle instrumentets pålydende. I et slikt scenario er forskjellen mellom det betalte beløpet og den bokførte verdien av obligasjonen en rabatt og amortiseres over obligasjonens levetid. Hvert finansielt instrument har en rente som kalles en kupongrente som betales årlig, halvårlig til obligasjonseieren.

Forskjellen mellom kupong / betalt rente og amortisert rabatt er en tilvekst til obligasjonsverdien. Ved løpetid vil en verdi på en obligasjon nå til pålydende av obligasjonen og betales til obligasjonseieren. Anta at 5-årig obligasjon på $ 100.000 utstedes med en 9% halvårlig kupong i et 10% marked $ 96.149 i Jan'17 med utbetaling av renter i juni og januar.

Løsning

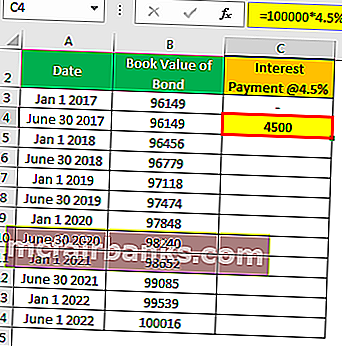

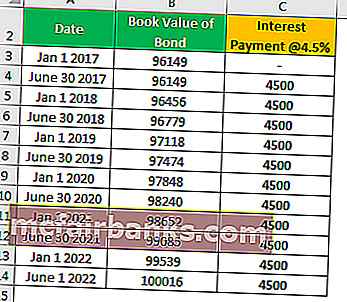

Beregning av rentebetaling

- = 100000 * 4,5%

- = 4500

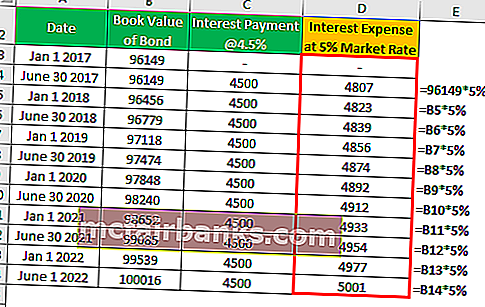

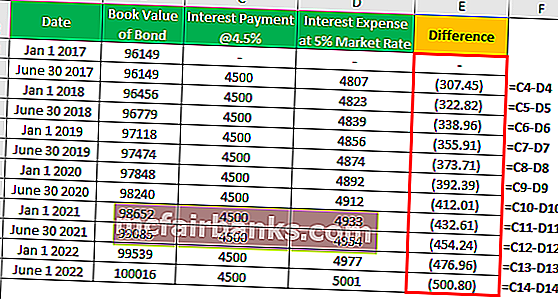

Beregning av renteutgifter

Forskjellen vil være som følger -

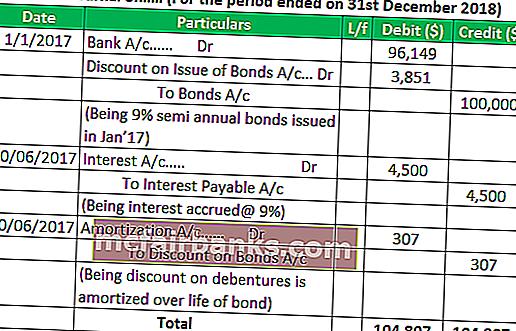

Regnskapsoppføringer for obligasjoner utstedt med rabatt

Lignende bidrag vil bli bestått hvert år. Ved forfall Obligasjon vil A / c bli belastet og bank A / c vil bli kreditert $ 100.000.

Eksempel 2 - Obligasjon / obligasjon utstedt på Premium

Et finansielt instrument utstedt til premie betyr at en kjøper har betalt mer verdi enn pålydende verdien av de finansielle instrumentene. I et slikt scenario er forskjellen mellom det betalte beløpet og den bokførte verdien av en obligasjon premie og amortiseres over obligasjonens levetid. Hvert finansielt instrument har en rente som kalles en kupongrente som betales årlig, halvårlig til obligasjonseieren.

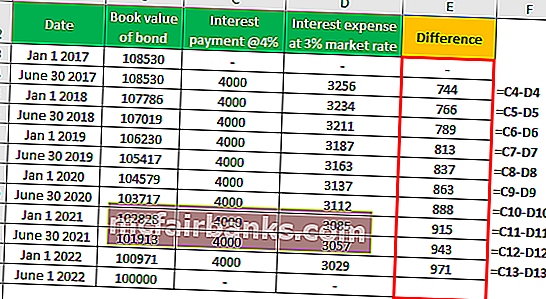

Forskjellen mellom betalt kupong / rente og amortisert premie er amortisering til å bære verdien av en obligasjon. Ved løpetid vil balanseført verdi av obligasjonen nå pålydende på obligasjonen og betales til obligasjonseieren. Anta at 5-års obligasjon på $ 100.000 utstedes med en 6% halvårlig kupong i et 8% marked $ 108,530 i januar 17 med rentebetaling i juni og januar.

Løsning

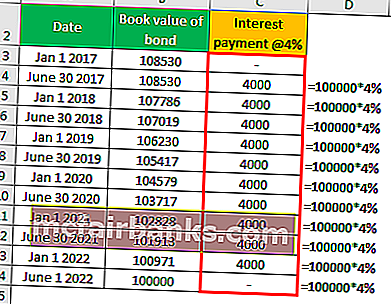

Beregning av rentebetaling

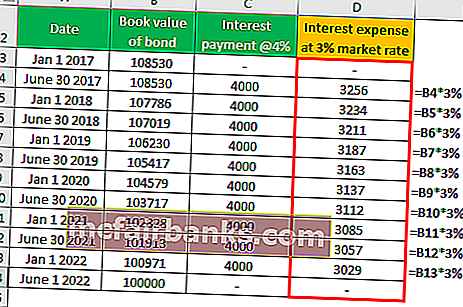

Beregning av renteutgifter

Forskjellen vil være som følger -

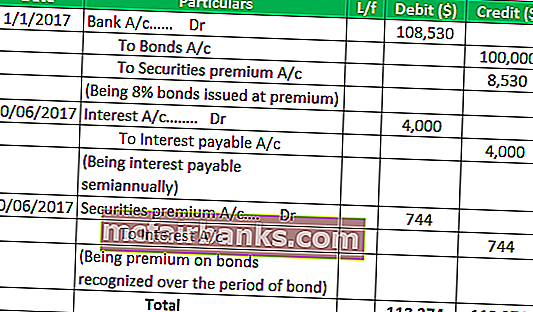

Regnskapsoppføringer for obligasjoner utstedt til en premie

Lignende bidrag vil bli bestått hvert år. Ved forfall Obligasjon vil A / c bli belastet og bank A / c vil bli kreditert $ 100.000.

Eksempel 3 - Obligasjon / obligasjon utstedt til Par

Et finansielt instrument utstedt til pari betyr at kjøperen har betalt den nøyaktige verdien for de finansielle instrumentene. I et slikt scenario er kupongrenten lik markedsrenten. Siden balanseført verdi av obligasjonen er nøyaktig lik pålydende av obligasjonen, er ikke effektiv rentemetode aktuelt. Vanlige journalposter vil bli gitt videre ved utstedelse av obligasjoner, periodisering og betaling av renter, betaling av hovedstol ved forfall.

Praktiske anvendelser av effektiv interessemetode

- Obligasjoner / obligasjoner utstedt til rabatt og premie.

- Beregning av nåverdien av sikkerhetsinnskudd i henhold til IFRS.

- Beregning av nåverdien av minimumsleiebetalinger under leasingordninger.

Fordeler

- Ingen plutselig belastning eller inntekt til resultatregnskapet. Rabatter og premier fordeles over obligasjonens levetid.

- Bedre regnskapspraksis som matchingkonsept brukes i denne metoden

- Fremtidig innvirkning på resultatregnskapet er kjent i god tid, noe som hjelper til med å lage et mer nøyaktig budsjett for renteutgifter.

Ulemper

- En metode er mer kompleks enn den lineære amortiseringsmetoden.

- Ikke nyttig for avskrivningsregnskap.

Konklusjon

Basert på diskusjonen ovenfor kan vi konkludere med at effektiv rentemetode er en mer nøyaktig måte å beregne renteutgifter på enn andre metoder. Selv om effektivrentemetoden har noen begrensninger, følges regnskapskonseptet som samsvarende konsept tydelig i denne metoden.